O objetivo dos boletins da SOLVER é incentivar o aprofundamento na legislação trabalhista, informar sobre as alterações legais, dar dicas operacionais e eventualmente mostrar sobre como será tratado o assunto no nosso sistema PERSONNEL XXI.

Teremos boletins TRABALHISTA semanais com assuntos variados e boletins EXTRAORDINÁRIO quando houver alterações legais. Ambos não têm o caráter de consultoria jurídica, mesmo porque não somos consultores jurídicos, somos uma empresa de software e BPO de Folha de pagamento.

Recadastramento anual (salário-família, vale-transporte e IRRF)

1. SALÁRIO-FAMÍLIA

1.1. Direito

O salário-família é o benefício pago pelo empregador ao segurado empregado, inclusive ao doméstico e ao trabalhador avulso, na proporção do respectivo número de filhos ou equiparados de qualquer condição, até a idade de 14 anos completos, ou inválidos de qualquer idade, independentemente de carência e desde que o salário de contribuição seja inferior ou igual aos valores publicados periodicamente pela previdência social.

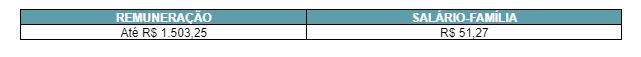

A partir de janeiro/2021, através do art. 4º da Portaria SEPRT/ME n° 477/2021, foram fixados os seguintes valores:

Nota: com a reforma da previdência em 13/11/2019, através dos artigos 27 e 36 da EC n° 103/2019, o direito ao benefício passa a ser concedido em cota única. Anteriormente, o salário família era definido mediante a aplicação de duas faixas salariais distintas, atualizadas anualmente pela Previdência Social.

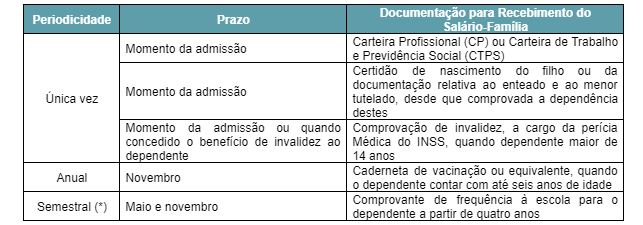

1.2. Documentação a ser apresentada para o recebimento do salário-família

O pagamento do salário-família será devido a partir da data de apresentação da certidão de nascimento do filho ou da documentação relativa ao enteado e ao menor tutelado, desde que comprovada a dependência destes, ou ainda, da comprovação de invalidez, a cargo da perícia Médica do INSS, quando dependente maior de 14 anos.

1.3. Recadastramento – Prazo

a) ANUAL – apresentação no mês de novembro do atestado de vacinação obrigatória dos dependentes com até 6 anos de idade; e

b) SEMESTRAL – apresentação nos meses de maio e de novembro da comprovação de frequência à escola dos dependentes a partir de 4 anos de idade.

Obs.: considerando que muitas instituições de ensino suspenderam as aulas em razão da pandemia, para a comprovação da frequência escolar, recomenda-se que seja verificado junto à instituição de ensino, bem como ao INSS, o procedimento a ser adotado, tendo em vista a falta de previsão na legislação.

Para uma melhor visualização, segue abaixo o quadro demonstrativo que dispõe sobre a apresentação dos documentos, a periodicidade e os prazos, elaborado com base no art. 361 da IN INSS nº 77/2015:

(*) nos meses de maio e novembro, o empregado deve apresentar ao empregador a comprovação de frequência escolar de seus filhos na idade de quatro a 14 anos, emitido pela instituição de ensino, na forma de legislação própria, em nome do aluno, onde conste o registro de frequência regular ou de atestado do estabelecimento de ensino, comprovando a regularidade da matrícula e a frequência escolar do aluno.

1.4. Outras considerações

1.4.1. Suspensão do pagamento do salário-família (art. 361, § 4° da IN INSS n° 77/2015)

A empresa, ou o OGMO, ou o sindicato de trabalhadores avulsos, ou o INSS, suspenderá o pagamento do salário-família, se o segurado não apresentar o atestado de vacinação obrigatória e a comprovação de frequência escolar do filho ou equiparado, nas datas acima definidas no subitem 1.3, até que a documentação seja apresentada, observando que:

a) não é devido o salário-família no período entre a suspensão da cota motivada pela falta de comprovação da frequência escolar e sua reativação, salvo se provada a frequência escolar no período; e

b) se após a suspensão do pagamento do salário-família, o segurado comprovar a vacinação do filho, ainda que fora de prazo, caberá o pagamento das cotas relativas ao período suspenso.

1.4.2. Coronavírus

Em razão da pandemia decorrente do Coronavírus, algumas medidas emergenciais precisaram ser adotadas, refletindo especialmente nos contratos de trabalho.

A partir de então, surgiram alguns questionamentos sobre as consequências do Coronavírus no direito ao salário família, especialmente em razão da Lei n° 14.020/2020 (conversão da MP n° 936/2020), que permitiu a suspensão contratual e a redução de jornada e salário dos empregados.

Suspensão Contratual

Em relação à suspensão contratual, quando a mesma abranger parte do mês, o entendimento é que a cota do referido mês deve ser paga integralmente pelo empregador, por analogia ao artigo 86 do Decreto n° 3.048/99.

Entretanto, caso a suspensão compreenda o mês integralmente, também por entendimento, não haverá pagamento do salário família, por falta de salário de contribuição na competência.

Redução Salarial e de jornada

Quando houver redução de jornada e salário que, por consequência, enquadre o salário de contribuição do empregado no direito ao salário família, o entendimento é de que o empregador deve realizar o pagamento das cotas do salário-família a esse empregado.

No entanto, pode haver entendimento e aplicação diversa, vez que tal questão não está totalmente clara nas legislações que tratam sobre as medidas de manutenção do emprego, como é o caso da Lei n° 14.020/2020.

Sendo assim, por se tratar apenas de um entendimento, orienta-se a consulta à Secretaria Regional do Trabalho.

1.4.3. Período de guarda dos documentos

Com a publicação do Decreto n° 10.410/2020, o prazo que a empresa deve guardar todos os documentos referentes à concessão, manutenção e pagamento das cotas do salário família passou a ficar estabelecido em cinco anos, conforme determina o artigo 84, § 1°, do Decreto n° 3.048/99.

Anteriormente à publicação do Decreto n° 10.410/2020, esse prazo de guarda dos documentos era de dez anos, porém, atualmente, o prazo passou a ser de cinco anos, nos termos do artigo 84, § 1° do Decreto 3.048/99.

1.4.4. Emissão do “Termo de Responsabilidade” e da “Ficha de Salário-família”

Termo de responsabilidade

O Termo de Responsabilidade do Salário-Família é um documento onde o empregado se compromete a comunicar à empresa ou ao INSS, qualquer fato ou circunstância que determine a perda do direito ao benefício, ficando sujeito em caso do não cumprimento, às sanções penais e trabalhistas.

A emissão é obrigatória, conforme determina o art. 362, inciso II da IN/RFB n° 077/2015, tanto no ato da concessão do salário-família, como também para a manutenção do benefício.

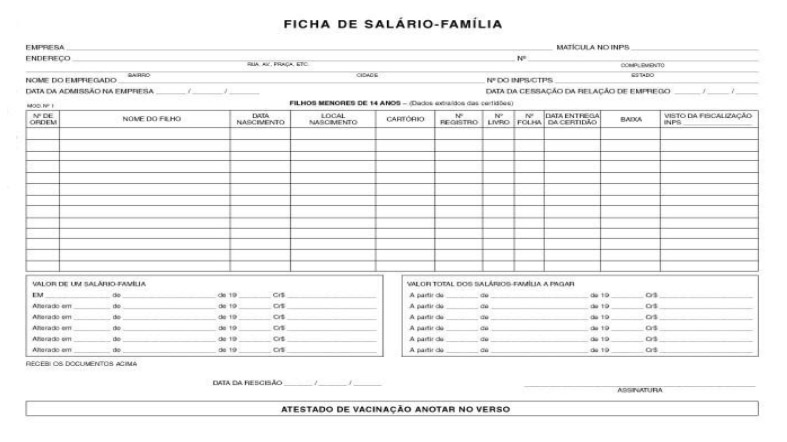

Ficha de salário-família

O art. 9° do Decreto n° 53.153/1963 determinava o preenchimento da ficha de salário-família contendo as indicações pertinentes à prova de filiação de cada filho, porém, referido Decreto não está em vigor e a legislação previdenciária atual não prevê a obrigatoriedade da emissão da ficha de salário-família, ficando a sua emissão facultativamente pelas empresas, cujo objetivo servirá apenas para um maior controle das informações pertinentes ao benefício.

Modelos

2. VALE-TRANSPORTE

2.1. Direito

O Vale-transporte constitui um benefício que o empregador deverá antecipar ao empregado para utilização efetiva em despesas de deslocamento residência-trabalho-residência em transporte público coletivo.

É devido a todo e qualquer empregado de uma empresa, mesmo que atue em caráter temporário, assim como os domésticos.

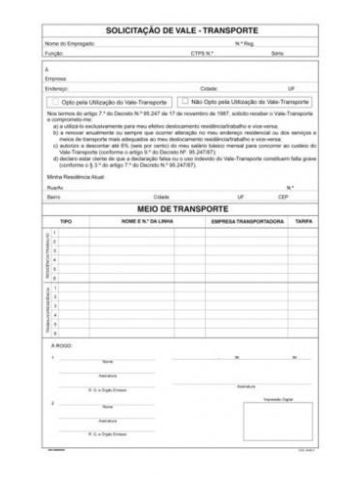

Todo empregado admitido deverá fazer a opção pela UTILIZAÇÃO ou NÃO UTILIZAÇÃO do vale transporte, mediante o preenchimento do formulário “Solicitação do vale-transporte” com informações fidedignas sobre o seu endereço residencial, os serviços e meios de transporte mais adequados ao seu deslocamento residência-trabalho-residência.

2.2. Recadastramento – Prazo

Os empregados que optaram em receber o vale-transporte, além das informações prestadas na admissão, deverão fazer ANUALMENTE a atualização do endereço residencial e dos meios de transporte ou sempre que ocorrer alteração desses dados, sob pena de suspensão do benefício até o cumprimento dessa exigência, conforme determina o art. 7º, § 1º do Decreto nº 95.247/1987, a saber:

Art. 7° Para o exercício do direito de receber o Vale-Transporte o empregado informará ao empregador, por escrito:

I – seu endereço residencial;

II – os serviços e meios de transporte mais adequados ao seu deslocamento residência-trabalho e vice-versa.

§ 1° A informação de que trata este artigo será atualizada anualmente ou sempre que ocorrer alteração das circunstâncias mencionadas nos itens I e II, sob pena de suspensão do benefício até o cumprimento dessa exigência.

§ 2° O beneficiário firmará compromisso de utilizar o Vale-Transporte exclusivamente para seu efetivo deslocamento residência-trabalho e vice-versa.

§ 3° A declaração falsa ou o uso indevido do Vale-Transporte constituem falta grave.

Desta forma, temos que as empresas deverão fazer o controle dessa atualização anual com base na data de admissão do empregado, a fim de cumprir a determinação legal acima (art. 7º, § 1º do Decreto nº 95.247/1987).

Porém, verificamos empresas que optam por escolher um determinado mês do ano para que todos os empregados façam a devida atualização, independentemente da data de admissão. Nesse caso, é importante ressaltar que este procedimento não encontra amparo na legislação, sendo de inteira responsabilidade da empresa proceder desta forma.

2.3. Modelo de “Solicitação do vale-transporte”

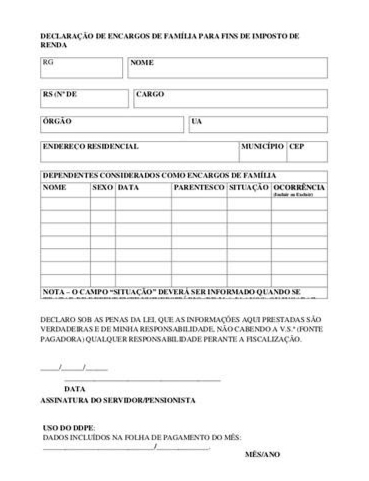

3. DECLARAÇÃO DE ENCARGOS FAMÍLIA IMPOSTO DE RENDA

3.1. Direito

No tocante à legislação do Imposto de Renda, o dependente é qualificado como encargo de família.

Nesta condição, o contribuinte que suporta o encargo poderá, na determinação da base de cálculo do Imposto de Renda, beneficiar-se da dedução relativa a dependentes.

3.2. Relação dos dependentes

Podem ser dependentes, para efeito do imposto sobre a renda:

- o cônjuge;

- o companheiro(a) com quem o contribuinte tenha filho ou viva há mais de 5 anos;

- o filho(a) ou enteado(a), até 21 anos de idade, ou, em qualquer idade, quando incapacitado física ou mentalmente para o trabalho;

- o filho(a) ou enteado(a), se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau, até 24 anos de idade;

- o irmão(ã), neto(a) ou bisneto(a), sem arrimo dos pais, até 21 anos, desde que o contribuinte detenha a guarda judicial, ou de qualquer idade, quando incapacitado física ou mentalmente para o trabalho;

- o irmão(ã), neto(a) ou bisneto(a), sem arrimo dos pais, com idade de 21 anos até 24 anos, se ainda estiver cursando estabelecimento de ensino superior ou escola técnica de segundo grau, desde que o contribuinte tenha detido sua guarda judicial até os 21 anos;

- os pais, avós e bisavós que tenham recebido rendimentos, tributáveis ou não, até o limite de isenção do imposto;

- o menor pobre, até 21 anos, que o contribuinte crie e eduque e do qual detenha a guarda judicial;

- a pessoa absolutamente incapaz, da qual o contribuinte seja tutor ou curador.

3.3. Comprovação perante a empresa dos dependentes

Os empregados devem informar à fonte pagadora os dependentes a serem utilizados na determinação da base de cálculo, mediante o preenchimento de uma declaração (Declaração de encargos de família para fins de imposto de renda), que deverá ser mantido pela fonte pagadora à disposição da fiscalização.

Importante ressaltar que não caberá ao empregador a responsabilidade sobre as informações prestadas pelos empregados, para fins de desconto do imposto sobre a renda na fonte.

Como sugestão segue modelo da “Declaração de encargos de família para fins de imposto de renda”:

3.4. Recadastramento – Prazo

Uma vez firmada pelo empregado a “Declaração de encargos de família para fins de imposto de renda”, não é necessário à sua atualização periódica.

Porém, sempre que ocorrerem alterações na relação de dependentes (inclusão ou exclusão), o empregado deverá comunicar o fato à empresa, devendo, nesta situação, firmar nova declaração.

Matéria elaborada conforme a legislação vigente à época de sua publicação e estará sujeita a alterações em caso de mudanças na legislação.